Si estás empezando en el mundo de las inversiones, probablemente has escuchado hablar de términos como “riesgo” o “rendimiento”. Pero, ¿cómo puedes saber si una inversión está rindiendo bien en comparación con el riesgo que estás tomando? Aquí es donde entra en juego el Ratio de Sharpe.

Este concepto puede parecer complicado, pero es una herramienta simple y muy útil para cualquier inversor.

Contenido

¿Qué Es El Ratio De Sharpe?

El Ratio de Sharpe es una forma de medir si el retorno que estás obteniendo de una inversión compensa el riesgo que estás tomando. En otras palabras, te ayuda a saber si vale la pena el riesgo de invertir en algo.

Imagínalo Así:

Supón que tienes dos inversiones diferentes. Una te promete ganar mucho dinero, pero es muy arriesgada (podrías perder una gran parte de tu inversión). La otra es más segura, pero no te ofrece tanto dinero. El Ratio de Sharpe te dice cuál de estas inversiones te está ofreciendo el mejor retorno en relación con el riesgo que estás asumiendo.

¿Por Qué Es Importante?

Invertir siempre implica un riesgo: a veces ganas dinero, pero también podrías perderlo. El Ratio de Sharpe te ayuda a comparar inversiones y a decidir cuál te ofrece los mejores rendimientos sin asumir riesgos innecesarios.

Nota: Si deseas saber más, también te pueden interesar las Inversiones a Corto Plazo.

¿Cómo Se Calcula El Ratio De Sharpe?

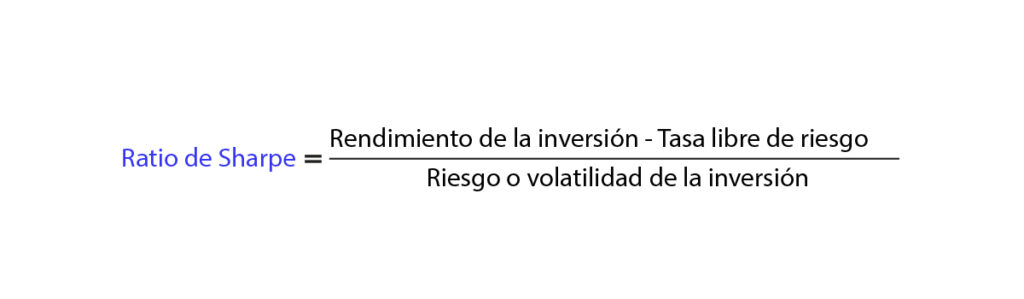

La fórmula puede sonar un poco técnica, pero no te preocupes, vamos a explicarla paso a paso:

Componentes De La Fórmula:

- Rendimiento de la inversión: Es cuánto dinero ha ganado tu inversión en un periodo de tiempo, generalmente en un año.

- Tasa libre de riesgo: Es lo que podrías ganar sin asumir prácticamente ningún riesgo. Se usa como referencia para comparar. Un ejemplo es lo que te paga el banco por un depósito a plazo fijo.

- Riesgo o volatilidad: Esta parte mide qué tanto puede variar el rendimiento de tu inversión (o sea, qué tanto sube o baja su valor). Cuanto más varía, más riesgosa es la inversión.

Un Ejemplo Sencillo:

Imagina que tienes dos inversiones:

- Inversión A te da un rendimiento de 10% anual.

- Inversión B te da un rendimiento de 6% anual.

La tasa libre de riesgo es de 2% (lo que podrías ganar en una inversión muy segura como los bonos del gobierno). Ahora, supongamos que la Inversión A es más arriesgada (su valor sube y baja mucho) y la Inversión B es más estable.

Al calcular el Ratio de Sharpe para ambas inversiones, podríamos descubrir que, aunque la Inversión A te da más dinero, la Inversión B es una mejor opción porque no tiene tanto riesgo.

¿Cómo Interpretarlo?

Una vez calculado el Ratio de Sharpe, puedes saber si la inversión está rindiendo bien en comparación con el riesgo. Aquí te explicamos cómo interpretarlo:

- Mayor a 1: ¡Bien! Esto significa que estás obteniendo buenos rendimientos por el riesgo que estás tomando.

- Igual a 1: Está bien, tus rendimientos son proporcionales al riesgo que asumes, pero no es nada fuera de lo común.

- Menor a 1: Cuidado, puede que estés asumiendo mucho riesgo para el retorno que estás obteniendo. Quizás podrías buscar algo más seguro o con mejor rendimiento.

¿Cuándo Usar El Ratio De Sharpe?

El Ratio de Sharpe es útil cuando quieres:

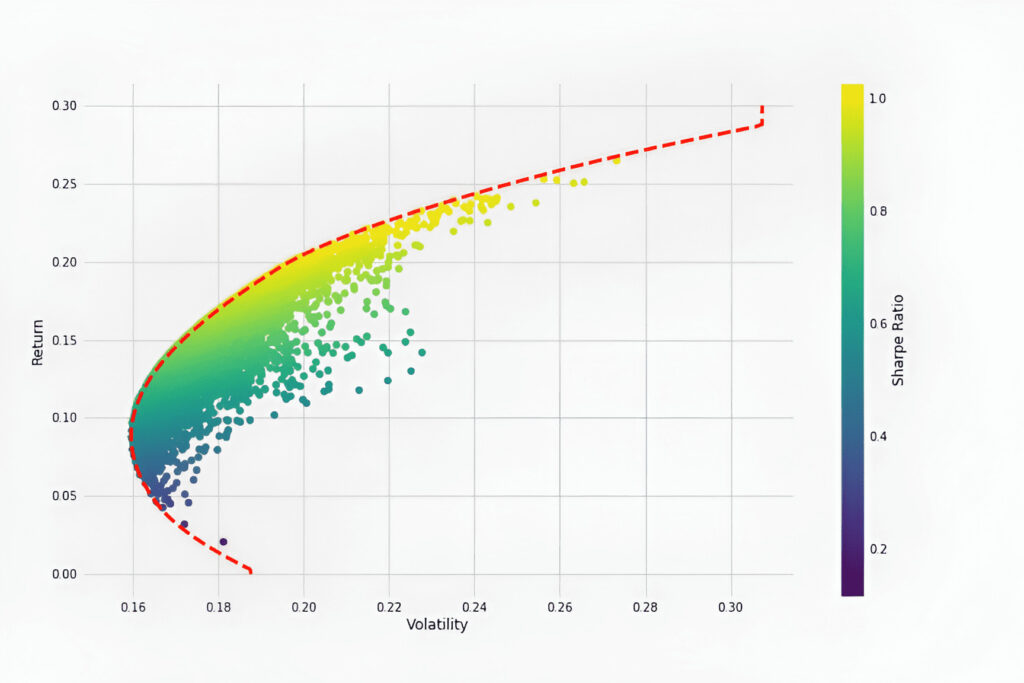

- Comparar diferentes inversiones: Si tienes varias opciones, puedes calcular el Ratio de Sharpe de cada una para saber cuál te ofrece un mejor equilibrio entre riesgo y rendimiento.

- Evaluar la calidad de una inversión: Si ves que una inversión tiene un Ratio de Sharpe bajo, podrías pensar en ajustarla o buscar alternativas más rentables o seguras.

Nota: Si deseas saber más, también te pueden interesar las Portafolio De Inversiones: ¿Qué Es Y Cómo Hacerlo?

Conclusión

El Ratio de Sharpe es una herramienta sencilla pero poderosa para los inversores. Te ayuda a evaluar si las ganancias que obtienes de una inversión realmente compensan el riesgo que estás asumiendo.

Si eres principiante, esta medida puede ser una excelente guía para tomar decisiones de inversión más seguras y bien fundamentadas. Recuerda que, aunque es muy útil, es solo una de las muchas herramientas que deberías considerar a la hora de invertir.