Un portafolio de inversiones es una herramienta fundamental para cualquier inversor, ya que te permite distribuir tus activos de manera estratégica, minimizando riesgos y optimizando rendimientos. En este artículo, explicaremos qué es un portafolio de inversión, cómo se construye, qué riesgos debes considerar, y cómo evaluar su eficiencia.

Contenido

¿Qué Es Un Portafolio De Inversiones?

Un portafolio de inversión es una colección de activos financieros que un inversor posee con el fin de generar un retorno. Estos activos pueden incluir acciones, bonos, fondos mutuos, bienes raíces, entre otros. El objetivo principal de un portafolio es diversificar las inversiones para reducir riesgos y aumentar el potencial de ganancias a largo plazo.

Ejemplo De Un Portafolio De Inversiones

Supongamos que decides invertir $10,000. En lugar de poner todo tu dinero en un solo tipo de activo, podrías dividirlo de la siguiente manera:

- Acciones: $4,000 en empresas tecnológicas.

- Bonos: $3,000 en bonos del gobierno.

- Bitcoin: $2,000 invertidos en la compra de Bitcoin.

- Efectivo: $1,000 en una cuenta de ahorro de alta rentabilidad.

Este es un ejemplo básico de cómo puedes diversificar tu portafolio para reducir riesgos. Si una inversión no funciona bien (por ejemplo, las acciones), otras (como los bonos) podrían tener mejor rendimiento, equilibrando el riesgo.

Nota: Si deseas saber más, también te pueden interesar las Inversiones a Corto Plazo.

¿Cómo Hacer Un Portafolio De Inversión?

Hacer un portafolio de inversiones exitoso requiere planificación y una evaluación clara de tus objetivos financieros. A continuación, te compartimos los pasos esenciales para construir tu propio portafolio:

1. Establece tus Objetivos Financieros

Antes de comenzar, es crucial que definas tus metas financieras. Pregúntate: ¿quieres ahorrar para la jubilación? ¿Comprar una casa? ¿O simplemente crecer tu patrimonio? El tiempo y el riesgo que estés dispuesto a asumir dependerán de estos objetivos.

2. Determina tu Tolerancia al Riesgo

El riesgo está presente en cualquier inversión, pero tu capacidad para manejarlo depende de tu perfil de riesgo. Si prefieres una menor volatilidad y estás dispuesto a obtener menores retornos, tu tolerancia al riesgo es baja. En cambio, si estás dispuesto a asumir más riesgos a cambio de mayores beneficios, entonces tu perfil es más agresivo.

3. Diversifica tu Portafolio

La diversificación es clave para reducir el riesgo. Esto implica invertir en diferentes tipos de activos. No pongas todo tu dinero en un solo lugar. Un portafolio equilibrado puede incluir:

- Acciones: Empresas con alto potencial de crecimiento.

- Bonos: Menos riesgosos y con un flujo de ingresos constante.

- Efectivo: Para liquidez inmediata.

- Otros activos: Como bienes raíces o commodities.

4. Selecciona los Activos Correctos

Una vez que has determinado tu tolerancia al riesgo, elige los activos que mejor se adapten a tu perfil y objetivos. Si eres más conservador, podrías optar por bonos y fondos de renta fija. Si eres más agresivo, acciones tecnológicas o startups podrían ser más adecuadas.

5. Monitorea y Rebalancea tu Portafolio

Las condiciones del mercado y tu vida financiera cambian. Por lo tanto, es fundamental monitorear tu portafolio regularmente y ajustar las inversiones según sea necesario. Si un activo está subiendo o bajando demasiado, puede que sea hora de reequilibrar para mantener tu portafolio alineado con tus objetivos.

Nota:Si deseas saber más, también te pueden interesar las Inversiones Temporales.

¿Qué Es El Riesgo De Portafolio?

El riesgo de portafolio se refiere a la incertidumbre sobre los rendimientos futuros de los activos que lo componen. Cada tipo de inversión tiene un nivel de riesgo diferente. Por ejemplo, las acciones pueden ofrecer altos rendimientos, pero también pueden ser muy volátiles. Por otro lado, los bonos son más seguros, pero con menores retornos.

La clave para gestionar el riesgo de un portafolio es la diversificación. Al incluir distintos tipos de activos, puedes reducir el impacto negativo de la caída en el valor de uno de ellos.

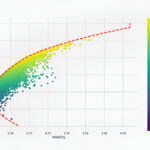

¿Cómo Saber Si Tu Portafolio De Inversión Es Eficiente?

Un portafolio eficiente es aquel que maximiza el retorno por unidad de riesgo. Para saber si tu portafolio es eficiente, puedes utilizar métricas como el Ratio de Sharpe, que mide cuánto rendimiento adicional estás obteniendo por cada unidad de riesgo que asumes.

- Ratio de Sharpe alto: Significa que tu portafolio está bien diversificado y que los activos que has seleccionado están rindiendo de acuerdo con el nivel de riesgo asumido.

- Ratio de Sharpe bajo: Podría indicar que no estás recibiendo el retorno adecuado para el riesgo que estás tomando.

Además, es fundamental que evalúes tu portafolio en función de tus objetivos personales. ¿Estás alcanzando tus metas financieras? Si la respuesta es sí, entonces probablemente estás manejando tu portafolio de manera eficiente.

Nota: Si deseas saber más, también te pueden interesar las Deducciones De Inversiones.

Conclusión

Un portafolio de inversiones bien construido y diversificado puede ayudarte a alcanzar tus metas financieras mientras minimizas los riesgos. Recuerda que no hay una fórmula única para todos: el mejor portafolio es aquel que se ajusta a tus objetivos, tu perfil de riesgo y tu horizonte de inversión. Monitorea y ajusta regularmente tu portafolio para asegurar que se mantenga alineado con tus metas, y estarás en camino hacia una inversión exitosa.